Marché financier, bourse et investissements : Les mouvements en bourse sur un marché baissier peuvent être abruptes quand les investisseurs réallouent leurs investissements. Si les conditions de marché actuelles décrites sont réunies et confirment les prévisions, 2019 sera frappée par des mouvements intermittents.

"Les marchés haussiers naissent dans le pessimisme, grandissent dans le scepticisme, mûrissent dans l'optimisme et meurent dans l'euphorie" John Templeton

La semaine avant Noël, les différents indices ont subi des fortes corrections et ont clôturé dans la douleur, notamment le Dow Jones (DJIA) qui a échangé à lui seul plus de 900 millions de titres le vendredi 21 Décembre. Un record qui décrit bien la nervosité qui s’y est installée.

Dès lors, il est légitime de se demander si les ‘’Bears’’ ont clairement assiégé les marchés boursiers et de constater qu'on a dépassé le cap de la phase de correction et que les chances d’une récession globale augmentent progressivement. Pour essayer de déchiffrer, il existe plusieurs éléments qui peuvent mieux nous faire comprendre le sentiment actuel des investisseurs :

- Il est rare que le marché chute de plus de 20% dans un marché baissier non-récessionnaire. En soi, la chute des actions n'est pas surprenant, par contre, ce qui est qui est surprenant, c'est qu'elle frappe presque toutes les classes d'actifs depuis novembre 2018. La plupart des marchés sectoriels se rapprochent du territoire du marché baissier, car d’un point de vue technique, la plupart sont "encore" dans une correction sévère. Même l’or, typiquement considéré comme valeur refuge, a subi irrationnellement des séances de sell-off. Il semblerait que l’investisseur ait pour l’instant une préférence pour les T-bills. L'ampleur des baisses dans tant de secteurs du marché est extrêmement rare en dehors de la crise financière et de la période de stagflation des années 1970.

Bien qu’il soit encore tôt pour parler de récession et même si le mot est lâché, il existe déjà quelques signes avant-coureurs qui pourraient confirmer cette crainte.

- Nous sommes à l’aube d’un record insolite de longévité d’un cycle économique expansionniste artificiellement alimenté par les banques centrales. Ces cycles durent généralement entre 8 et 10 ans, cependant tout cycle a une fin puisque la croissance mondiale finit par ralentir.

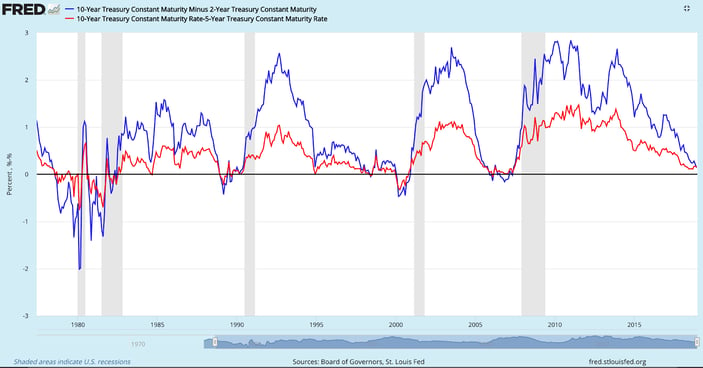

- Pour la première fois depuis 2007, la courbe des taux de 5 ans et 2 ans s’est inversée et celle des 10 et 2 ans s’est retrouvée à un plus bas depuis 2006.

Ce constat alimente les craintes de récession, génère de la nervosité et pousse les investisseurs à vendre leur positions, aller vers des valeurs refuge et/ou rester en cash.

On sait que les taux d’intérêt à court terme ne peuvent pas se maintenir à leur niveau actuel car le risque de surchauffe d’une économie euphorique pendant presque dix ans est bien présent, d’où cette pression sur les taux.

Historiquement, l’inversion de la courbe des taux a été suivie par une récession mais celle-ci n’a eu lieu qu’après 3 semestres environ. Donc, on peut s’attendre à un marché erratique pour l’année 2019.

- Lorsqu’on mentionne que les actions sont surévaluées, le contre-argument souvent avancé est que les entreprises sont évaluées à bon prix. Un facteur à prendre en compte est que lorsque je discute des évaluations, je préfère me concentrer sur la valorisation des actions en général, c’est-à-dire sur la valorisation moyenne d’une société du S&P 500 par rapport à la valorisation historique d’une société moyenne de cet indice.

Le ratio P/E du S&P 500 est actuellement d’environ 18,53 ce qui est bien en dessous de son récent plus-haut de 24, mais qui reste nettement supérieur à sa médiane historique de 14,73. Encore plus révélateur, le ratio P/E de Schiller est actuellement de 26,75, il commence tout juste à descendre de son deuxième plus haut niveau jamais atteint, de 33,50 environ, et reste nettement supérieur à la médiane de 15,69. Décomposons cela : pour revenir à la médiane historique du S & P 500, le ratio P/E de Schiller devrait baisser d’environ 42%. Pour que le ratio P/E global du S&P 500 revienne à son niveau médian, il devrait baisser de 21%. Nous parlons essentiellement du fait que le S&P 500 doit encore baisser de 26 à 46% des niveaux actuels, de sorte que ces indicateurs puissent revenir à leurs moyennes historiques. Un autre facteur à prendre en compte est que, dans un marché baissier, ces ratios ne baissent généralement pas jusqu’à leur moyenne historique, mais plutôt, elles dégringolent, et parfois de beaucoup.

- Après que Wall Street ait connu l'une de ses meilleures années en 2017 - le SPY (SPDR S&P 500 ETF) a gagné environ 342% depuis le creux de 2009 - depuis fin Septembre les marchés boursiers ont subi des secousses discontinues liées aux craintes de hausse des taux d’intérêt de la FED, la santé d’une économie mondiale qui montre des signes de ralentissement et la peur d’une guerre commerciale approfondie entre la Chine et les États-Unis. Cet optimisme à la baisse s’est traduit par une destruction des gains de l’année en cours. Le S&P 500 a perdu -18,01% par rapport à son plus haut de Septembre 2018. Bien que celui-ci ait sous-performé de -4.6% y/y, ce n’est que la pointe de l’iceberg. En fait, il y a eu un plus gros carnage au sein de l’indice avec 27 titres déboulonnant en dessous des 40% (e.g. Western Digital @ -53.1%, General Electric @ -54.9% ou encore Delphi Technologies @ -72.9%). Du côté européen, le CAC 40 et le DAX ont perdu -17.02% et -21.79% respectivement par rapport à leur plus haut confirmant la tendance baissière des marchés européens également. La rotation sectorielle illustre clairement un changement fondamental du côté des ‘high-alpha’ (plus risqués, surachetés et probablement surévalués) vers des secteurs nettement plus défensifs.

Développez vos compétences en comptabilité et en fiscalité

BetterStudy vous accompagne dans votre reconversion ou spécialisation professionnelle