Comment le système bancaire suisse est-il décomposé ? Quel est le rôle de la banque nationale suisse ? Quels sont les groupes de banques ?

Le système bancaire suisse (Tiré de la publication de l’ASB (Association suisse des banquiers), Le secteur bancaire suisse, 2018.)

Le secteur bancaire suisse se distingue, entre autres spécificités, par sa diversité et son hétérogénéité. Ainsi, des groupes de banques très différents se sont développés et, pour certains, spécialisés au fil des années (ASB, 2018).

Avec une création de valeur brute à peu près de CHF 80 milliards, soit quelque 13% du PIB, le secteur financier fait partie des principaux secteurs d’activité en Suisse. Le segment bancaire a contribué à la création de valeur à plus de 50%. Pour le secteur de l’assurance, en 2017, les chiffres correspondants étaient de CHF 29.5 milliards de création de valeur ajoutée.

Les banques contribuent directement au financement des pouvoirs publics par l’intermédiaire des salaires imposables versés à leurs employés ainsi que des droits de timbre et des impôts anticipés dont elles sont les principales sources.

Grâce à des hausses marquées de productivité, son importance a fortement crû depuis les années quatre-vingt. L’évolution des années nonante a joué un rôle décisif : les nouvelles technologies, les restructurations en profondeur de la branche et le rendement élevé de la gestion de fortune, dû au « boom » des Bourses, ont provoqué une forte croissance de la valeur ajoutée. La difficile entrée dans le XXIe siècle, marquée par des baisses de cours massives et le recul, durant de nombreuses années, de la valeur ajoutée dans le secteur bancaire, souligne combien il est indispensable de continuer à développer la qualité des services à l’aide d’instruments et de procédés novateurs.

1. La Banque nationale suisse (BNS)

Fondée en 1907, la BNS conduit, en tant que banque centrale indépendante, la politique monétaire de la Suisse. La BNS est une société anonyme, dont 55 % environ sont détenus par les pouvoirs publics (cantons, banques cantonales, etc.). En vertu de l’art. 99 de la Constitution, la BNS a pour tâche principale de mener une politique monétaire servant les intérêts généraux du pays. Au niveau légal, la loi entièrement révisée sur la Banque nationale suisse (LBN), en vigueur depuis le 1er mai 2004, forme le cadre dans lequel la BNS exerce son activité. Elle précise le mandat que la Constitution assigne à la BNS en lui fixant comme objectif prioritaire la stabilité des prix – objectif à atteindre en tenant compte de la conjoncture. Elle concrétise l’indépendance de la BNS (principe d’indépendance à l’égard de toute instruction) et impose une obligation formelle de rendre compte au Conseil fédéral, au Parlement et au public, en particulier au moyen d’un rapport annuel sur l’accomplissement de ses tâches remis à l’Assemblée fédérale. La répartition du bénéfice de la BNS revient pour un tiers à la Confédération et pour deux tiers aux cantons. La convention actuelle, conclue en 2008, sur la distribution des bénéfices de la BNS, fixe à CHF 2,5 milliards la distribution annuelle au titre des exercices 2008 à 2017.

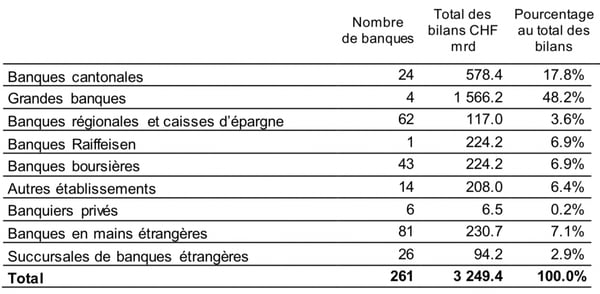

Tableau : Nombre et total des bilans des banques en Suisse, 2018

Source : BNS, 2018.

2. Groupes de banques

Le système bancaire suisse est construit selon le modèle de la banque universelle, c’est-à-dire que toutes les banques peuvent offrir tous les services bancaires. Des groupes de banques très différents, en partie spécialisés dans certains domaines, se sont toutefois développés. En Suisse, les établissements bancaires peuvent être répartis au sein des groupes de banques suivants :

a) Banques cantonales

Sont considérées comme des banques cantonales, les banques relevant du droit cantonal et dont le canton détient plus d’un tiers du capital et des voix. Depuis la révision de la LB qui est entrée en vigueur le 1er octobre 1999, la garantie de l’Etat n’est plus un critère constitutif des banques cantonales. Les banques cantonales continuent de bénéficier d’une garantie illimitée de l’Etat, à l’exception de la Banque Cantonale Vaudoise et de la Banque Cantonale de Genève. En effet, déjà avant la révision de la LB, les engagements de ces deux établissements n’étaient pas garantis par l’Etat, ou ne l’étaient que partiellement.

Les banques cantonales peuvent être constituées sous la forme d’établissements de droit public ou de sociétés anonymes. 16 des 24 banques cantonales sont des établissements de droit public dotés d’une personnalité juridique propre. Six banques cantonales sont des sociétés anonymes semi-publiques ou de droit spécial : la Banque Cantonale Vaudoise, la Zuger Kantonalbank, la Banque Cantonale du Jura, la Banque Cantonale du Valais, la St. Galler Kantonalbank et la Banque Cantonale de Genève. La Berner Kantonalbank et la Luzerner Kantonalbank ont le statut de société anonyme de droit privé.

Les totaux des bilans des banques cantonales oscillaient fin 2016 entre près de CHF 2.6 et 158 milliards. Les petites banques cantonales exercent l’essentiel de leurs activités dans le domaine de l’épargne et des crédits hypothécaires, tandis que les plus grandes proposent une vaste gamme de services et sont donc de véritables banques universelles. Les banques cantonales sont regroupées au sein de l’UBCS.

b) Grandes banques

La catégorie des grandes banques comprend deux établissements, à savoir UBS SA et Credit Suisse Group. Une particularité essentielle des deux grandes banques est leur forte orientation internationale et leurs relations avec l’étranger. Les deux grandes banques sont chacune présentes dans plus de 50 pays et sur toutes les places financières importantes au monde par le biais de succursales ou de filiales.

Les grandes banques proposent tous types de prestations, en particulier également l’Investment Banking (transactions sur le marché des capitaux, négoce de papiers-valeurs, réalisation d’opérations sur le marché monétaire, ingénierie financière (Financial engineering), prêts de titres, réalisation de fusions et d’acquisitions d’entreprises et conseil dans ce domaine).

c) Banques régionales et caisses d’épargne

La sphère d’activité des banques régionales et des caisses d’épargne recouvre à peu près celle des banques cantonales de moindre importance, à savoir principalement l’épargne et le crédit hypothécaire. Les engagements envers des clients sous forme d’épargne et de placements représentent la majorité des passifs de ces banques, alors que les créances hypothécaires constituent plus des trois quarts des actifs.

La plupart des banques régionales et caisses d’épargne ont conservé leur caractère local ; elles sont encore souvent organisées en coopératives ou, lorsqu’elles prennent la forme de sociétés anonymes, elles sont détenues majoritairement par leurs clients ou par la population locale.

d) Banques Raiffeisen

Les banques Raiffeisen sont le seul groupe de banques à être organisé sous forme de coopératives ; elles sont regroupées au sein de la société coopérative « Raiffeisen Suisse ». Au début de l’année 2016, le Groupe Raiffeisen comptait 292 banques autonomes, sises localement et structurées en coopératives, qui ont derrière elles une tradition plus que séculaire. Les banques Raiffeisen se concentrent sur les opérations d’intérêts classiques avec, d’une part, les crédits hypothécaires et crédits aux entreprises et, d’autre part, les avoirs de la clientèle sous forme d’épargne et de placements. Individuellement, elles opèrent surtout à l’échelon régional mais, collectivement, elles constituent un Groupe d’envergure nationale. Raiffeisen Suisse société coopérative assume des tâches opérationnelles et stratégiques au sein du Groupe Raiffeisen, dont elle constitue l’organe faîtier. A ce titre, elle garantit tous les engagements des banques Raiffeisen. Ces dernières sont solidairement responsables entre elles. S’agissant de l’activité opérationnelle, Raiffeisen Suisse société coopérative prend en charge notamment la fonction de banque centrale (compensation financière, maintien de la liquidité et refinancement) ainsi que des opérations bancaires (opérations interbancaires et négoce de titres) et la gestion des risques.

Raiffeisen Suisse assure la direction stratégique de l’ensemble du Groupe Raiffeisen et est responsable, à l’échelon du Groupe également, de la gestion des risques, des avoirs en liquidités et fonds propres ainsi que du refinancement. Raiffeisen Suisse coordonne les activités du Groupe, met en place des conditions-cadres pour l’activité commerciale des Banques Raiffeisen locales, les conseille et les assiste dans tous les domaines. Par ailleurs, Raiffeisen Suisse assume les fonctions de trésorerie, négoce et transactions bancaires (banque centrale). Grâce à ce soutien, les banques Raiffeisen locales peuvent se consacrer à leur compétence principale, à savoir le conseil et la vente de services bancaires à leur clientèle. Les banques Raiffeisen sont peu actives à l’étranger et se concentrent clairement sur les opérations d’intérêts.

e) Banquiers privés

Les banquiers privés suisses, dont les établissements ont été fondés pour la plupart au XVIIIe siècle, font partie intégrante du système financier du pays. Les banquiers privés opèrent essentiellement dans le domaine de la gestion de fortune et dans les domaines connexes (émissions et opérations fiduciaires, négoce de papiers-valeurs). Les opérations d’intérêts ne font pratiquement pas partie de leurs activités.

Les banquiers privés sont constitués en raison individuelle, société en nom collectif ou société en commandite et sont dès lors responsables sur l’ensemble de leurs biens personnels. Les banquiers privés qui ne font pas appel au public pour obtenir des fonds en dépôt ne sont tenus ni d’attribuer certains montants au fonds de réserve ni de publier leurs comptes annuels. Ils n’en sont pas moins soumis à toutes les autres exigences de la LB, en particulier celle relative aux fonds propres. Depuis 1934, les banquiers privés sont regroupés au sein de l’ABPS.

f) Banques étrangères

Les quelques 111 banques en mains étrangères sont organisées selon le droit suisse. Leurs activités principales sont la gestion de fortune de la clientèle privée étrangère ainsi que les fonds de placement. Par ailleurs, diverses banques étrangères figurent parmi les leaders mondiaux des financements commerciaux. Les succursales de banques étrangères n’ont quant à elle pas de personnalité juridique propre ; elles sont intégrées à leur maison-mère, tant sous l’angle économique que sur le plan juridique. Les succursales de banques étrangères sont actives principalement dans les opérations de banque d’affaires. Depuis 1972, les banques en mains étrangères ainsi que les succursales de banques étrangères sont membres de l’ABES. Les banques étrangères implantées en Suisse sont pour la plupart d’origine européenne.

g) Autres banques

Cette catégorie englobe les établissements les plus divers : banques opérant en Bourse, établissements spécialisés dans la gestion de fortune, ou encore établissements spécialisés dans le prêt personnel, le financement du crédit à la consommation. Parmi les banques opérant en Bourse, on citera entre autres Julius Bär, Clariden Leu ou la Banque Sarasin. Les banques de cette catégorie sont des sociétés anonymes de droit privé, spécialisées dans la gestion de fortune d’une clientèle aussi bien suisse qu’étrangère. Les intérêts des banques boursières sont défendus par l’Association de Banques Suisses Commerciales et de Gestion (BCG).

h) Postfinance

Dans la catégorie des intermédiaires financiers importants n’ayant pas le statut de banques, il convient encore de citer PostFinance. Cette entité de la Poste Suisse est considérée comme un établissement indépendant de la Confédération. Le trafic des paiements en Suisse et à l’étranger fait partie des activités principales de PostFinance ; les prestations en matière de placement, de prévoyance et de financement jouent également un rôle de plus en plus important. Ainsi, PostFinance vend par exemple un certain nombre de prestations financières ciblées, telles que des fonds et des assurances. Pour ce faire, elle travaille avec des partenaires externes (banques).

C’est ainsi que PostFinance propose à ses clients, en collaboration avec la Banque Valiant et la Münchner Hypothekenbank, des crédits hypothécaires destinés à financer l’acquisition de logements à usage personnel. Dans le domaine des fonds, Postfinance travaille conjointement avec UBS en tant que banque dépositaire. La Loi fédérale sur la poste (LPO) ainsi que l’Ordonnance sur la poste (OPO) constituent les fondements juridiques pour l’exercice des activités de la Poste et de PostFinance. L’OPO stipule que la Poste peut offrir, pour le compte de tiers, des produits et des prestations dont la vente est compatible avec son infrastructure.

Cette base légale implique que PostFinance peut uniquement offrir des prestations financières qui ne nécessitent pas d’autorisation de l'autorité fédérale de surveillance des marchés financiers (FINMA, abréviation de l'allemand Eidgenössische Finanzmarktaufsicht); les prestations soumises à autorisation peuvent uniquement être proposées en collaboration avec une banque ou une assurance. Une autorisation serait également nécessaire pour l’acceptation de fonds de clients ; toutefois, en vertu de l’art. 1 LB en relation avec l’art. 3a, al. 1 OB, PostFinance, respectivement la Poste, constitue, en tant qu’établissement de droit public, une exception à cet égard.